Mumbai: Perdagangan cepat Potensinya menjadi lebih besar Pengiriman makanan bisnis karena peluang pasar yang lebih besar yang dapat dimanfaatkan oleh sektor ini, kata Sriharsha Majety, salah satu pendiri dan CEO grup di Swiggykatanya. Startup ini dijadwalkan untuk meluncurkan IPO senilai Rs 11,327 crore (sekitar $1,4 miliar) — yang terbesar kedua yang memasuki pasar tahun ini setelah penawaran senilai Rs 27,870 crore dari Hyundai Motor India dan yang terbesar keenam hingga saat ini — pada tanggal 6 November.

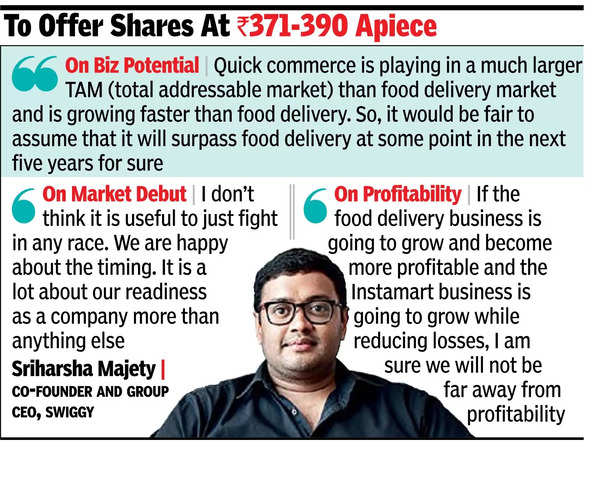

“Perdagangan cepat memainkan TAM (total addressable market) yang jauh lebih besar dibandingkan pasar pesan-antar makanan dan berkembang lebih cepat. Jadi, wajar jika kita berasumsi bahwa hal ini pasti akan melampaui pengiriman makanan dalam lima tahun ke depan.” Majiti mengatakan kepada TOI dalam sebuah wawancara.

Didirikan pada tahun 2014, Swiggy go public tiga tahun setelah IPO saingan berat Zomato sebesar Rs 9.375 crore di Dalal Street. Majety, yang tidak terlalu menonjolkan diri tidak seperti banyak pendiri startup bernilai miliaran dolar lainnya, mengatakan bahwa Swiggy, sebagai sebuah perusahaan, ingin go public ketika sudah “siap” untuk memikul tanggung jawab yang dibawa oleh debut pasarnya, dan ternyata tidak. Ini semua tentang ‘siapa yang akan menjadi yang pertama (secara keseluruhan) terlebih dahulu.'” “Saya rasa tidak ada gunanya bertarung dalam balapan apa pun,” katanya. Kami senang dengan waktunya. “Ini lebih tentang kesiapan kami sebagai perusahaan dibandingkan hal lainnya.”

Penawaran IPO Swiggy akan dimulai pada 6 November dan berakhir pada 8 November di kisaran harga Rp 371-390 per saham. Pada kisaran harga tertinggi, valuasi tersirat perusahaan adalah $11,3 miliar, di bawah valuasi yang sebelumnya ditargetkan sekitar $13 miliar. “Penetapan harga adalah faktor yang mempengaruhi banyak hal…apa yang dipikirkan investor, bagaimana kinerja makroekonomi kita secara keseluruhan berperan, dan kita tidak dapat menyangkal fakta bahwa ada penurunan tertentu akhir-akhir ini,” kata CFO Rahul Putra. . IPO yang diincarnya lebih tinggi dari $10,7 miliar yang diperoleh perusahaan sebesar $700 juta dari investor pada Januari 2022.

Dari total dana yang dikumpulkan melalui penawaran tersebut, Swiggy mengumpulkan Rs 4,499 crore melalui penerbitan saham baru, sementara sisanya Rs 6,828 crore akan ditawarkan untuk dijual oleh pemegang saham yang ada termasuk investor terbesarnya Prosus dan lainnya seperti Accel dan Elevation Capital. . Kepemilikan saham di Prosus akan turun menjadi kurang dari 25% setelah pencatatan.

Majetti mengatakan, bisnis pesan-antar makanan perseroan sudah untung dan kerugian bisnis Instamart semakin mengecil tanpa ada target pencapaian profitabilitas bersih. “Jika bisnis pesan-antar makanan tumbuh dan lebih menguntungkan serta bisnis Instamart tumbuh sekaligus mengurangi kerugian, saya yakin kita tidak akan jauh dari profitabilitas,” imbuhnya.